Aandelen kopen? Wij hebben de beste brokers voor je op een rijtje gezet.

|

|

||

|

|

51% van de retailbeleggers verliest geld met CFD’s. |

|

|

|

Met beleggen kun je jouw inleg verliezen. |

|

|

|

82% van de retailbeleggers verliest geld met CFD’s. |

|

|

|

Met beleggen kun je jouw inleg verliezen |

|

|

|

||

|

|

👉 Bekijk hier de meest gekozen aandelenbroker

Aandelen kopen is een populaire manier van beleggen in Nederland. Steeds meer huishoudens gebruiken een gedeelte van hun spaargeld om dit te investeren in aandelen.

Beleggen in aandelen kan een goede manier zijn om extra rendement op je geld te behalen, maar is niet risicovrij. Het is daarom belangrijk dat je precies begrijpt wat aandelen zijn, hoe de beurs werkt en waar je op moet letten.

Op deze pagina leer je snel de basis: van het kiezen van de juiste aandelen tot het begrijpen van de markt.

Ook bespreken we slimme strategieën om te starten met beleggen en maak je kennis met de risico’s van investeren in aandelen.

- Aandelen vertegenwoordigen een deelneming in het kapitaal van een bedrijf en kunnen naast risico’s ook hogere rendementen bieden ten opzichte van sparen.

- Het aankoopproces van aandelen vereist een broker en beleggingsrekening, en een goed begrip van beursorders zoals marktorders, limietorders, stop loss-orders en stop limiet orders.

- Duurzaam beleggen, gefocust op ESG-criteria en impactbeleggen, neemt in overweging milieu, maatschappij en bedrijfsvoering en streeft naar een balans tussen financieel rendement en positieve maatschappelijke en ecologische impact.

Begrijpen van Aandelen

Inhoudsopgave

De Basis van Aandelen Kopen

Beleggen in aandelen is als het kopen van een klein stukje van een bedrijf, wat je in feite een deel van het kapitaal van dat bedrijf maakt.

Bedrijven geven aandelen uit om geld op te halen voor hun bedrijfsactiviteiten. Dit opgehaalde kapitaal wordt onderdeel van het eigen vermogen van het bedrijf en geeft aandeelhouders recht op een proportioneel deel van de winsten.

Het aandelen bezit brengt risico’s met zich mee, maar er zijn ook potentiële voordelen zoals hoger rendement dan sparen.

Dividenden zijn een deel van de winst van een bedrijf die uitgekeerd worden aan aandeelhouders. Deze kunnen opnieuw geïnvesteerd worden of gebruikt worden voor de groei van de onderneming, of teruggekeerd aan de aandeelhouders.

In geval van faillissement van een bedrijf, worden aandeelhouders pas uitbetaald na schuldeisers en obligatiehouders en lopen daarmee een groter risico, hoewel hun aansprakelijkheid beperkt is tot hun investering in de aandelen.

Soorten Aandelen

Er zijn verschillende soorten aandelen die je kunt kopen, waaronder gewone aandelen en preferente aandelen. Particuliere beleggers kopen meestal gewone aandelen. Deze aandelen geven je stemrecht in de algemene vergadering van aandeelhouders en het recht op een deel van de winst van het bedrijf in de vorm van dividenden.

Ook zijn er preferente aandelen die vergelijkbaar zijn met obligaties vanwege de gegarandeerd vaste, regelmatige dividenduitkeringen en een vervaldatum voor het ontvangen van de aflossingswaarde.

Het is belangrijk op te merken dat de waarde van een aandeel kan fluctueren op de beurs door vraag en aanbod. De geschiedenis van aandelen gaat terug tot de tijden van het Romeinse Rijk en de aandelenhandel van Italiaanse stadstaten tot aan de VOC in de Gouden Eeuw.

Hier is een overzicht van de belangrijkste verschillen tussen gewone en preferente aandelen:

| Kenmerk | Gewone Aandelen | Preferente Aandelen |

|---|---|---|

| Stemrecht | Ja | Nee |

| Dividenduitkering | Variabel | Vast |

| Voorrang bij betaling | Nee | Ja |

Het is belangrijk om de verschillen tussen deze typen aandelen te begrijpen. Zo kunt je beter bepalen welk type aandeel het beste bij je beleggingsdoelen past. Zo kun je een weloverwogen keuze maken bij het kopen van aandelen.

Beursgenoteerde Aandelen

Op de beurs van Euronext Amsterdam (AEX) worden aandelen van beursgenoteerde bedrijven verhandeld, waaronder ook nieuwe aandelen.

Aandelen geven je de mogelijkheid om mede-eigenaar te worden van enkele van de grootste en meest succesvolle bedrijven ter wereld.

Aandelen kunnen direct bij uitgifte gekocht worden op de primaire markt of op elk moment op de secundaire markt zodra ze beursgenoteerd zijn.

Door te investeren in een breed scala van bedrijven en sectoren, en rekening houdend met het aantal aandelen, kunt je je risico’s spreiden en je potentieel voor rendement verhogen.

Het Aankoopproces: Van Broker tot Transactie

Nu je de basis van aandelen kopen begrijpt, is het tijd om te leren over het aankoopproces. Om aandelen te kopen, heb je een broker nodig, een beleggingsrekening, en kennis van verschillende soorten beursorders om aandelen te verhandelen.

Een goede klantenservice en robuuste veiligheidsmaatregelen, waaronder encryptie, twee factor beveiliging en gescheiden beheer van bedrijfs- en klantmiddelen, zijn essentieel voor het beschermen van je investeringen.

Het is ook belangrijk om een broker te kiezen die past bij jouw beleggingsstijl en risicotolerantie, met een handelsplatform dat de juiste tools biedt voor je strategieën.

Beleggingsrekening Openen

Een beleggingsrekening kan meestal online worden geopend en gekoppeld worden aan een persoonlijke bankrekening. Na het openen van de beleggingsrekening dient een eerste storting gedaan te worden om te starten met beleggen.

Voor het openen van een effectenrekening bij een financiële instelling zoals een bank of broker is documentatie nodig zoals een paspoort, rijbewijs of bankafschrift.

Beleggers dienen zich bewust te zijn van de verschillende kosten die verbonden zijn aan een beleggingsrekening, waaronder:

- Transactiekosten

- Servicetarieven

- Valutaconversiekosten

- Andere mogelijke kosten.

Aandelen Verhandelen

Beleggers kunnen verschillende types beursorders gebruiken, zoals:

- Marktorders

- Limietorders

- Stop loss-orders

- Stop limiet orders

Stop-losses en limietorders zijn tools die traders kunnen gebruiken om hun risico te beperken.

Bij een limietorder koop of verkoop je het aandeel tegen een prijs die je van te voren vastgesteld heb, Bij een marktorder koop of verkoopje het aandeel tegen de huidige marktprijs.

Het is aan te raden om de tijd te nemen om verschillende brokers te vergelijken, waarbij je rekening houdt met factoren zoals handelsvoorwaarden, kosten en de tools die beschikbaar zijn op hun platforms

Voordelen van in Aandelen Beleggen

Beleggen in aandelen is risicovoller dan sparen en brengt een grotere kans op verliezen met zich mee, vooral wanneer het slechter gaat met de economie. Beleggers moeten bereid zijn risico’s te accepteren en emoties uit te schakelen om impulsieve, mogelijk verkeerde beslissingen te voorkomen.

Aan de andere kant kan beleggen leiden tot hoger rendement dan sparen, vooral door de lage spaarrentes. Het rendement-op-rendement effect kan leiden tot exponentiële groei van vermogen over de lange termijn. Dit is een van de belangrijkste redenen waarom veel mensen ervoor kiezen om in aandelen te beleggen.

Rendement en Dividend

Een bedrijf, zoals een naamloze vennootschap, kan ervoor kiezen om (een deel van) de winst uit te keren aan aandeelhouders in de vorm van dividend. Dit kan een aantrekkelijke bron van inkomsten zijn voor beleggers, vooral voor diegenen die op zoek zijn naar regelmatige inkomsten uit hun beleggingen.

Het dividendrendement is de verhouding tussen het uitgekeerde dividend en de aankoopkoers van een aandeel, uitgedrukt in een percentage. Dit percentage kun je zijn prestaties van verschillende aandelen met elkaar te vergelijken.

Buitenlandse Aandelen Kopen

Door te beleggen in internationale aandelen krijg je toegang tot veel meer verschillende bedrijven en sectoren.

Buitenlandse aandelen bieden vaak een beter rendement dan Nederlandse aandelen. Internationale large-cap bedrijven zullen naar verwachting beter presteren in het komende decennium.

Internationale aandelentransacties kunnen echter duurder uitvallen door commissies en de wisselkoers.

Toegang tot Internationale Beurzen

Toegang tot internationale beurzen vereist het openen van een brokerage account bij een firma die handel in de gewenste landen aanbiedt en orders in diverse instrumenten kan uitvoeren. Beleggers kunnen een breder assortiment van internationale aandelen verhandelen door buitenlandse instrumenten te verhandelen op de over-the-counter markt.

Analyse en Selectie van Aandelen

Eigen vermogen beleggen vereist tijd en moeite om de juiste strategieën en financiële trends te begrijpen en te volgen. Bij het selecteren van aandelen kunnen beleggers kiezen tussen fundamentele analyse, die focust op financiële rapporten, en technische analyse, die trends en patronen volgt.

Fundamentele Analyse

Fundamentele analyse is een manier om aandelen te kiezen op basis van de financiële gegevens en toekomstverwachtingen van een bedrijf. Dit helpt je te bepalen of een aandeel goedkoop of te duur is.n of een aandeel goedkoop of te duur is.

ROE laat zien hoe winstgevend geïnvesteerd kapitaal is. Het wordt veel gebruikt in fundamentele analyse.

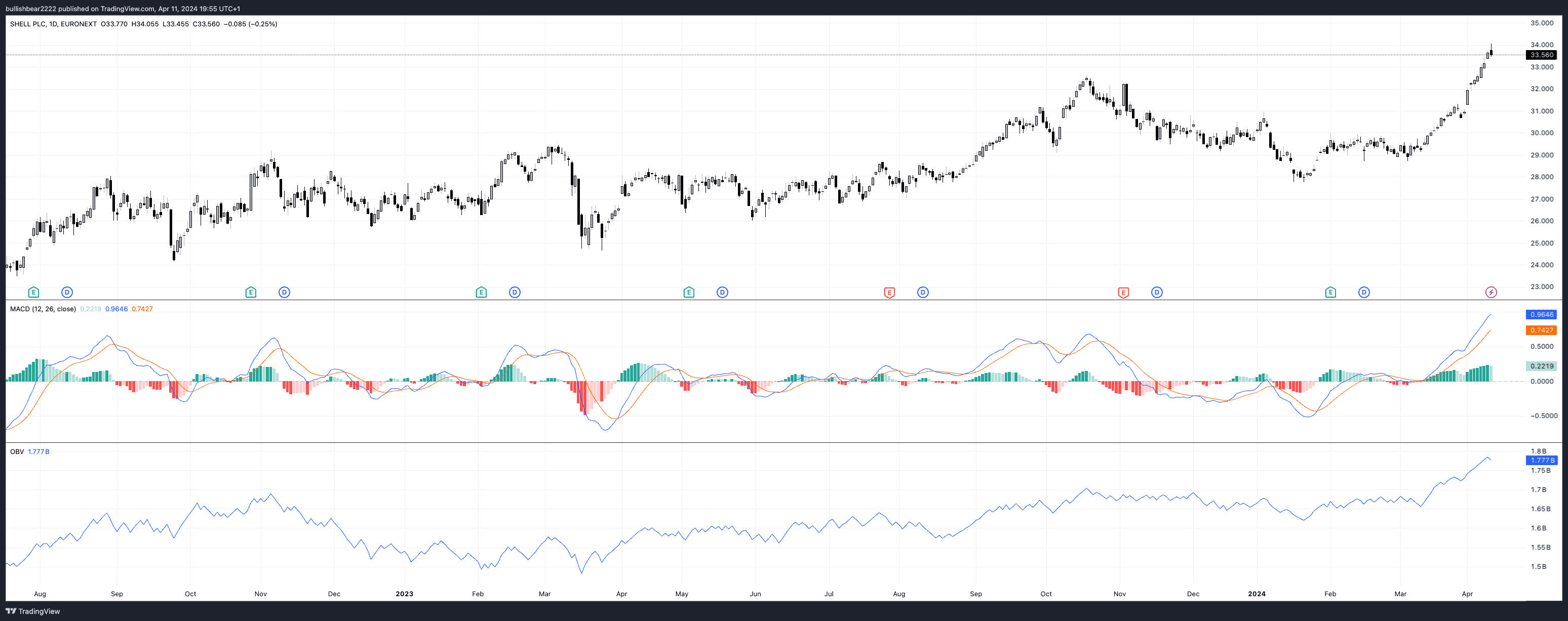

Technische Analyse

Technische analyse onderscheidt zich van fundamentele analyse door zich te richten op het gebruik van grafieken en marktgegevens om koerspatronen en trends te identificeren.

Beleggers kunnen verschillende soorten grafieken gebruiken, zoals lijngrafieken en candlestick-grafieken om prijsbewegingen en patronen in aandelen te bestuderen.

Technische analisten gebruiken indicatoren zoals de MACD en OBV om trends in aandelenkoersen te voorspellen.

Risicobeheer aandelen

Risicofactoren

Externe factoren zoals macro-economische omstandigheden of fiscaal beleid kunnen de waarde van aandelen beïnvloeden en worden daarom meegenomen in fundamentele analyses.

Het is belangrijk om deze factoren in overweging te nemen bij het beoordelen van een potentiële belegging.

Stranded assets, zoals fossiele brandstoffen, lopen het risico snel in waarde te dalen door veranderingen in wet- en regelgeving, en vormen daarmee een bedrijfsspecifiek risico voor beleggers.

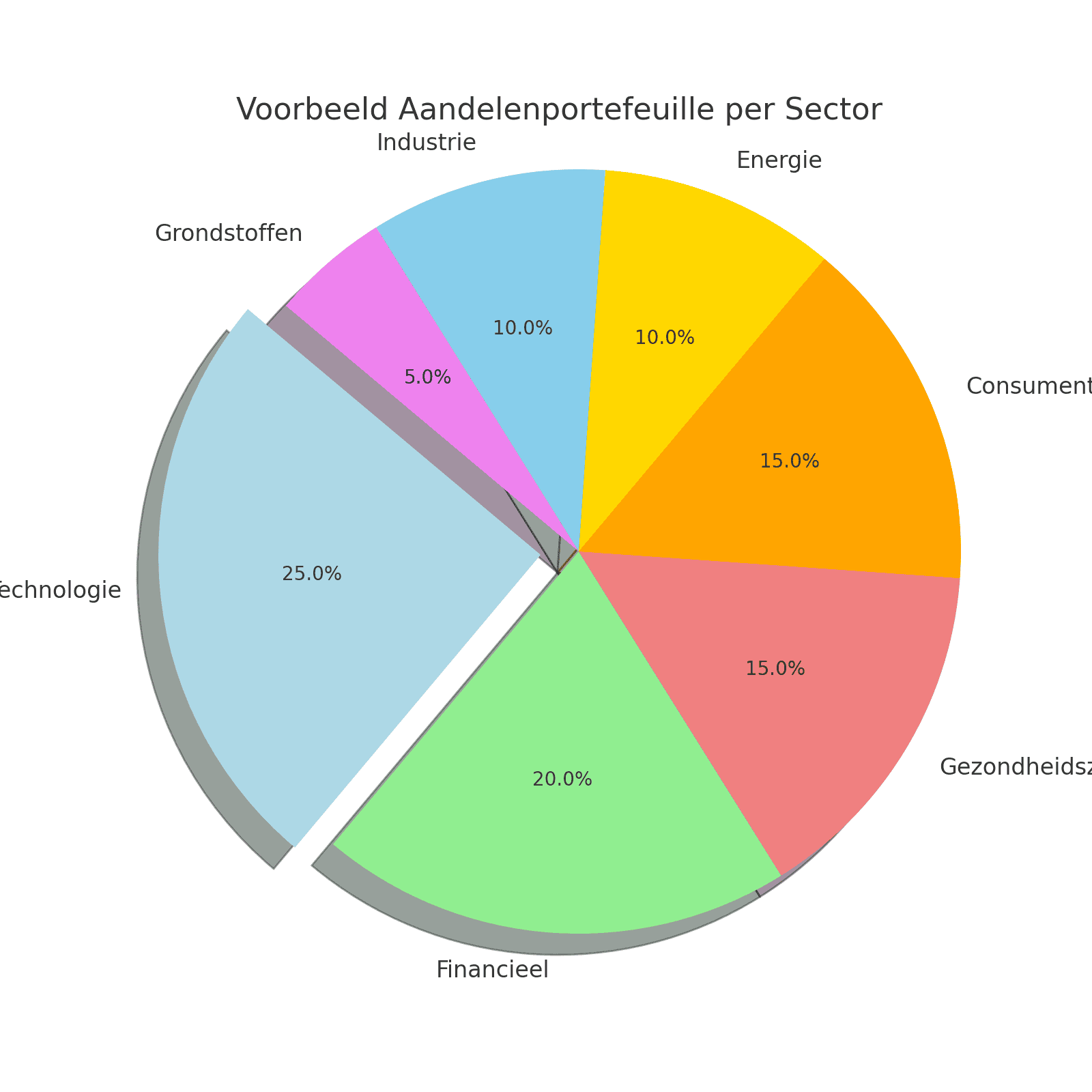

Spreiden van Investeringen

Een belangrijk aspect van risicobeheer bij het kopen van aandelen is het spreiden van je investeringen.

Door je portefeuille te diversifiëren, kun je je risico’s verlagen en je kans op een positief rendement vergroten.

Je kunt bijvoorbeeld overwegen om in verschillende sectoren, geografische regio’s en bedrijfsgroottes te beleggen.

Een veelgebruikte methode voor spreiding is het volgen van een industrie- en sector rotatiestrategie.

Bij deze strategie investeer je in verschillende sectoren, afhankelijk van hun prestaties in de economische cyclus.

Je kunt ook overwegen om in ETF’s (Exchange Traded Funds) te beleggen. Met ETF’s kun je een brede marktindex volgen in plaats van individuele aandelen te selecteren.

Voorbeeld van portefeuillespreiding:

Beheren van Verlies en Winst

Om je verlies en winst te beheren, is het cruciaal om een goed risicobeheerplan te hebben.

Dit omvat het stellen van realistische winstdoelen en het beperken van verliezen, bijvoorbeeld door gebruik te maken van stop-loss orders.

Een stop-loss order is een automatische verkooporder die wordt geactiveerd zodra een aandeel een bepaalde prijs bereikt.

Wanneer je bijvoorbeeld een aandeel koopt voor €50 en je wilt maximaal 10% verlies nemen, kun je een stop-loss order instellen op €45. Zo beperkt je je verlies en krijg je meer controle over je risico’s.

Naast stop-loss orders kun je ook gebruik maken van take-profit orders.

Deze orders stellen een prijsniveau in waaropje je winst wilt realiseren, zodat je een goede balans heeft tussen het beschermen van je investering en het behalen van rendement.

Belang van Strategie en Diversificatie

Kiezen van een Beleggingsstrategie

Het kiezen van een passende beleggingsstrategie is essentieel voor je succes als belegger.

Je strategie moet aansluiten bij je risicotolerantie, beleggingsdoelen en financiële situatie.

Er zijn verschillende beleggingsstrategieën waaruit je kunt kiezen, zoals:

- Waardebeleggen: het kopen van ondergewaardeerde aandelen in de hoop dat ze op termijn zullen stijgen.

- Groeibeleggen: het investeren in snelgroeiende bedrijven met hoge verwachtingen voor toekomstige winstgroei.

- Dividendbeleggen: het selecteren van bedrijven die regelmatig dividenden uitkeren, wat zorgt voor stabiele inkomsten.

Door verschillende beleggingsstrategieën te combineren, kun je profiteren van diverse kansen op de beurs en tegelijkertijd je risico spreiden.

Investeren in Verschillende Sectoren

Een belangrijk aspect van diversificatie is het spreiden van je investeringen over verschillende sectoren en landen. Hier zijn enkele redenen waarom:

- Verschillende sectoren reageren verschillend op economische ontwikkelingen en marktgebeurtenissen. Door je beleggingen te spreiden, kun je profiteren van groei in verschillende sectoren van de economie.

- Door te investeren in bedrijven uit andere landen, kun je profiteren van de groei in opkomende markten en de stabiliteit van gevestigde economieën. Dit kan je rendementen verbeteren en je risico op verliezen verminderen.

Een voorbeeld van sector-spreiding kan er zo uitzien:

| Sector | Aandeel van het portefeuille |

|---|---|

| Energie | 10% |

| Technologie | 20% |

| Gezondheidszorg | 15% |

| Financiële diensten | 10% |

| Industrie | 15% |

| Consumptiegoederen | 10% |

| Vastgoed | 10% |

| Grondstoffen | 10% |

Hierbij investeer je in bedrijven uit elk van deze sectoren, wat helpt om je risico te spreiden en de impact van individuele marktgebeurtenissen te minimaliseren.

Het is belangrijk om je beleggingsportefeuille regelmatig te evalueren en bij te sturen om ervoor te zorgen dat je blijft profiteren van de groei in verschillende sectoren en landen.

Financiële Overwegingen

Inzicht in Kosten en Commissies

Bij het handelen in aandelen, is het belangrijk om te begrijpen wat de kosten en commissies inhouden.

Allereerst zijn er transactiekosten die in rekening worden gebracht voor het kopen en verkopen van aandelen.

Deze kosten zijn meestal afhankelijk van de broker die je kiest en van het aantal aandelen dat wordt verhandeld.

De spread is het verschil tussen de prijs waarvoor je een aandeel kunt kopen en de prijs waarvoor je een aandeel kunt verkopen. Het beïnvloedt de kosten van je transacties.

Een nauwere spread betekent over het algemeen lagere kosten.

Daarnaast zijn er commissies die betaald moeten worden aan de broker voor hun diensten.

Deze kosten kunnen variëren afhankelijk van de broker en het type handelsplatform dat je gebruikt.

Sommige brokers bieden mogelijk korting op commissies aan op basis van het aantal transacties dat je per maand uitvoert.

Bij het kiezen van een broker moet je deze kosten afwegen tegen de diensten die worden aangeboden, evenals je persoonlijke handelsstijl en voorkeuren.

Belastingen op Aandelen

Je moet je ook bewust zijn van de belastingen die van toepassing zijn op je beleggingen.

In Nederland zijn er verschillende soorten belastingen die je moet betalen, zoals vermogensbelasting en dividendbelasting.

Vermogensbelasting wordt geheven over al je bezittingen, inclusief je beleggingen. Het percentage dat wordt geheven hangt af van de waarde van je vermogen.

Let op dat je de dividendbelasting betaalt over de ontvangen dividenden van je aandelen.

Deze belasting wordt meestal ingehouden door de broker en afgedragen aan de belastingdienst.

In sommige gevallen kun je profiteren van belastingverdragen tussen Nederland en andere landen om dubbele belasting op buitenlandse dividenden te verminderen.

Actief vs Passief Beleggen

Bij het beleggen in aandelen zijn er twee belangrijke benaderingen die je kunt overwegen: actief beleggen en passief beleggen.

Actief beleggen houdt in dat je constant op zoek bent naar kansen op de effectenbeurs. Dit doet je om mogelijk hoge rendementen te behalen.

Dit kan betekenen dat je je richt op het kopen van aandelen met een hoog dividend, het plaatsen van complexe orders of het handelen in opties.

Aan de andere kant, bij passief beleggen, richt je je op het volgen van een bepaalde index of een vooraf bepaalde strategie.

Dit kan bijvoorbeeld inhouden dat je een tracker-fonds of ETF (Exchange Traded Fund) kiest dat een bepaalde marktindex nabootst.

Dergelijke fondsen zijn meestal goedkoper in vergelijking met actief beheerde fondsen en hebben de neiging om vergelijkbare rendementen op de lange termijn te behalen.

Enkele belangrijke overwegingen bij het kiezen tussen deze benaderingen zijn:

- Tijd: Actief beleggen kost meer tijd en energie omdat je de markt in de gaten moet houden en nieuwe kansen moet identificeren.

- Kosten: Passieve beleggingsstrategieën zijn meestal goedkoper dan actieve strategieën. Dit komt omdat de kosten voor het beheren van een actieve portefeuille, zoals handelskosten en beheerkosten, hoger kunnen zijn.

- Risicobereidheid: Actief beleggen brengt vaak meer risico met zich mee dan passief beleggen. Dit komt omdat je kiest voor actief beheerde beleggingen die potentieel hogere rendementen, maar ook grotere verliezen kunnen opleveren.

Duurzaam Beleggen: Ethisch en Verantwoord

Duurzaam beleggen, ook bekend als maatschappelijk verantwoord beleggen, houdt rekening met bedrijven die streven naar een balans tussen economische prestaties, sociale verantwoordelijkheid en ecologische randvoorwaarden, een aanpak die ook wel ‘triple-P’ (Profit, People, Planet) wordt genoemd.

Duurzaam beleggen legt prioriteit bij milieu-, sociale en governance-factoren (ESG) bij het kiezen van bedrijven, met als doel een positieve impact te hebben naast financieel rendement.

ESG-Criteria

De ESG-criteria bevatten elementen van milieu (Environment), maatschappij (Social) en bedrijfsvoering (Governance), waarbij de duurzaamheid en maatschappelijke impact van investeringen in bedrijven wordt beoordeeld aan de hand van deze drie centrale factoren.

De milieucomponent (Environmental) van ESG-beoordelingen richt zich op het gebruik van grondstoffen, CO2-uitstoot en innovaties, waarbij bedrijven en ondernemingen die aanzienlijke schade aan het milieu veroorzaken een lagere score ontvangen.

Het sociale aspect (Social) van ESG houdt rekening met de maatschappelijke verantwoordelijkheid van bedrijven, inclusief hun impact op de maatschappij en arbeidsomstandigheden, en volgt de ‘triple-P benadering’ gericht op profit, people en planet.

De governance dimensie (Governance) beoordeelt het bestuur van een bedrijf, met aandacht voor interne controlemechanismen en de naleving van regels, rechten en verantwoordelijkheden.

Impactbeleggen

Impactbeleggen richt zich op het genereren van meetbare positieve sociale en milieueffecten, waaronder doelen zoals die zijn vastgelegd in het Parijsakkoord. Beleggers die impactbeleggen streven naar meetbare uitkomsten, zoals het verminderen van CO2-uitstoot of het bieden van duurzame oplossingen voor milieuvraagstukken.

Impactbeleggen kan investeringen omvatten in een diverse reeks bedrijven die zich inzetten voor duurzaamheid, zoals bedrijven die hun koolstofvoetafdruk verminderen of innoveren in groene technologieën. Door te kiezen voor impactbeleggen, kun je niet alleen een positief rendement behalen, maar ook een positieve impact hebben op de wereld.

Verder lezen

- Beleggen in fondsen

- Beleggen in goud

- Beleggen in grondstoffen

- Beleggen in ETF’s

- Groen investeren

- Obligaties kopen

Laatst bijgewerkt op 25 juni 2025 door Joris van Leeuwen.